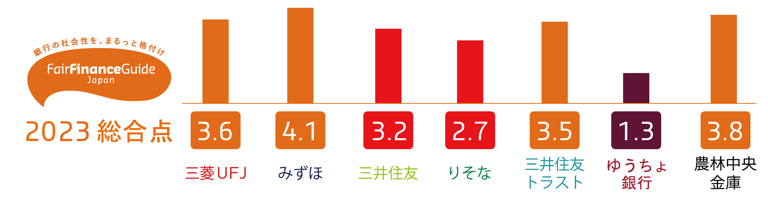

2023年版スコア公開:みずほが農林中金を上回り首位に

2022年12月15日、Fair Finance Guide Japanは2023年版の銀行格付けスコアを公表。今回、みずほが資産運用におけるESG方針を大きく改善したことで総合点で4.1点となり、前回首位だった農林中金(今回のスコアは3.8点)を上回り首位になった。同じ基準で格付けをする欧州の金融機関は5か国平均で6.5点となっており、依然大幅な遅れをとっている。

今回トップとなったみずほでは、グループ傘下の運用会社であるアセットマネジメントOneが議決権行使ガイドラインを強化し、OECD多国籍企業指針等の国際規範を判断基準に導入したことなどにより大きくスコアを伸ばした(※1)。三菱UFJも、税務ポリシーの改訂等でスコアを伸ばし、順位が5位から3位に上昇した。他方、ゆうちょ銀行は2015年の評価開始以降、9回連続で最下位だった。

2050年までに投融資ポートフォリオの排出量ネットゼロを目指す動きも着々と進んでいる。三菱UFJ、みずほ、三井住友、農林中金は、2030年中期目標を新たに掲げた(※2)。また、りそな以外の6金融機関は新規の石炭(一般炭)採掘事業の融資停止方針を示した。さらに、みずほは化石燃料企業からのフェーズアウト方針を体系化した。ただし、方針において不透明な部分が多く残念ながら加点には至らなかった。石油・ガス事業や化石燃料企業からのフェーズアウト方針については、欧州の金融機関の方針を参考に更なる強化が求められる(※3)。

森林セクターやパーム油セクターへの支援の際に配慮を求める動きも進みつつある。三菱UFJ、みずほ、三井住友、三井住友トラスト、農林中金は、森林セクターに対してFSC認証等の取得を求めており、パーム油セクターに対してRSPO認証の取得を求めている。上記5機関のうち、農林中金以外の4社は「森林破壊ゼロ、泥炭地開発ゼロ、搾取ゼロ」(NDPE: No Deforestation, No Peat and No Exploitation)を遵守することも新たに求め始めた。しかし、大量の温室効果ガス排出をもたらし、北米や東南アジアにおける生態系破壊が問題視されている輸入バイオマス発電事業については何ら方針が示されていないことから、各金融機関は、輸入バイオマス発電事業の支援停止方針を早急に策定する必要がある。

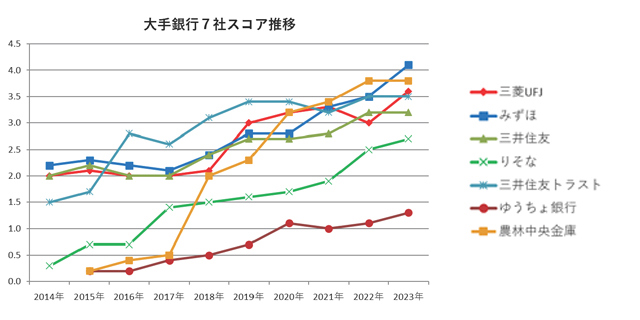

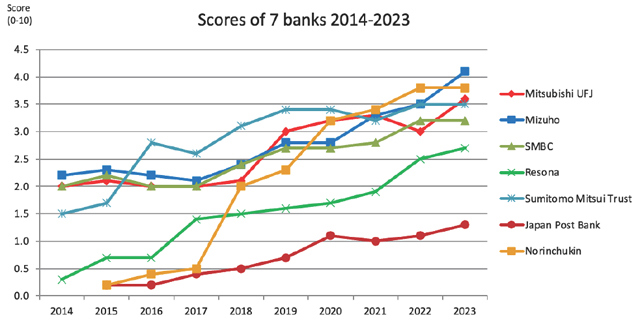

Fair Finance Guideでは、大手金融機関の投融資方針の社会性をスコアリングし、その結果を分かりやすく市民に提供することを通じて、金融機関のESGの取り組みに良い競争をもたらすことを目指している。2009年にオランダのNGOが開始し、2014年から日本も参加(今回で調査は10回目)。現在では、15か国でスコアリングを発表している。

※1:議決権行使ガイドラインは、運用会社が投資先企業の株主総会議案への賛否決定等に活用する方針である。OECD多国籍企業指針は、情報開示、人権、労働、環境、贈賄、消費者利益、科学技術、競争、納税等の原則が含まれており、議決権行使ガイドラインにおいてOECD多国籍企業指針を導入することは、投資先にOECD多国籍企業指針を守るよう働きかけていると解釈しており、各テーマで加点対象になっている。

※2:メガバンク3行は、融資先の電力セクターのCO2排出量について、2030年に目指す目標数値を掲げている。例えば三菱UFJは2019年度の電力セクター向け融資ポートフォリオの排出原単位を349gCO2e/kWhとしているが、これを2030年までに156~192gCO2e/kWhまで抑制する目標を掲げている。なお、石炭火力発電は733~867gCO2e/kWh、ガス火力発電は320~415gCO2e/kWhなので、新たにこれらの発電事業への融資を行う余地は限られている。

※3:例えば、欧州の銀行の中には、新規の化石燃料(石炭・石油・ガス)事業への融資を停止したり、化石燃料事業の関与が大きい企業への投融資を行わない方針を掲げている金融機関も多く、欧州の銀行は、新規石炭事業への融資停止のみを掲げる日本の銀行と比べると、より包括的な脱化石燃料方針を掲げている。

December 15th, 2022. Fair Finance Guide Japan released the set of bank assessment scores for the year 2023. Mizuho significantly improved their ESG policy in asset management, giving them the top overall score of 4.1, which exceeded last year’s top-ranker Norinchukin Bank, which scored 3.8. Most of the assessed financial institutions still lag far behind European counterparts in five countries, which scored an average of 6.5.

Regarding Mizuho in the highest rank, Asset Management One, an asset management company under the group, greatly improved their score by having strengthened voting guidelines and introduced international norms such as OECD Guidelines for Multinational Enterprises as a criteria for decision-making (*1). Mitsubishi UFJ also improved their score by having revised tax compliance policy, etc., and moved up from fifth to third place. On the other hand, Japan Post Bank has been in last place for nine consecutive assessments since the assessments started in 2015.

There are steady moves towards achieving zero emissions in the investment and loan portfolio by 2050. Mitsubishi UFJ, Mizuho, SMBC and Norinchukin Bank set interim targets for 2030 (*2). Six financial institutions except Resona Bank announced policies that they will not finance new thermal coal mine projects. Moreover, Mizuho developed a policy to phase-out fossil fuel companies. However, it did not score points due to a number of uncertainties in the policy. Regarding policies on phasing-out from oil and gas projects or fossil fuel companies, further improvements are required with reference to policies of European financial institutions (*3).

There are also growing moves towards seeking consideration when financing forest sectors or palm oil sectors. Mitsubishi UFJ, Mizuho, SMBC, Sumitomo Mitsui Trust and Norinchukin Bank urge forest sectors to get certifications such as FSC, as well as urging palm oil sectors to get RSPO certification. Except Norinchukin Bank, four financial institutions out of five mentioned above have also started to comply with “No Deforestation, No Peat and No Exploitation (NDPE).” However, none of the financial institutions have policies on large biomass power projects using imported timbers, which are concerned for bringing massive GHG emissions and ecological destruction in North America and Southeast Asia. Therefore, it is crucial for financial institutions to urgently develop policies to stop financing for large biomass power projects.

The Fair Finance Guide aims to promote a race-to-the-top between ESG efforts of financial institutions by scoring social dimensions of investment and lending policies of major financial institutions and providing the results to the public in an easy-to-understand manner. Dutch NGOs started this initiative in 2009, and Japan has participated since 2014 (This is the 10th assessment). Currently, the policy assessment is conducted in 15 countries.

Notes:

*1: Voting guideline is a policy that asset management companies use for deciding approval or disapproval of shareholders meeting proposals of investee companies. In OECD Guidelines for Multinational Enterprises, principles such as transparency, human rights, employment, environment, bribery, consumer interests, science and technologies, competition and taxation are included. We understand that introducing OECD Guidelines for Multinational Enterprises in the voting guideline represents a positive attitude towards engaging investee companies to follow the OECD Guidelines. Therefore, it is subject to scoring points for each theme.

*2: Three megabanks have set numerical targets for 2030 for the amount of CO2 emissions of the financed power sectors. For example, while Mitsubishi UFJ revealed the GHG emission intensity of their financed portfolio for power sectors was 349gCO2e/kWh in 2019, they developed a target to reduce it to 156-192gCO2e/kWh by 2030. Given that emission intensity of coal-fired power is 733-867gCO2e/kWh and gas-fired power is 320-415gCO2e/kWh, there is a limited scope for newly financing these power projects.

*3: For example, as many European banks have already announced to stop financing new fossil fuel (coal, oil and gas) projects or to end financing companies with high reliance on fossil fuel projects, European banks have more comprehensive fossil-free policies than their Japanese counterparts which only announced to stop financing new coal projects.